A股再现换股吸收合并!

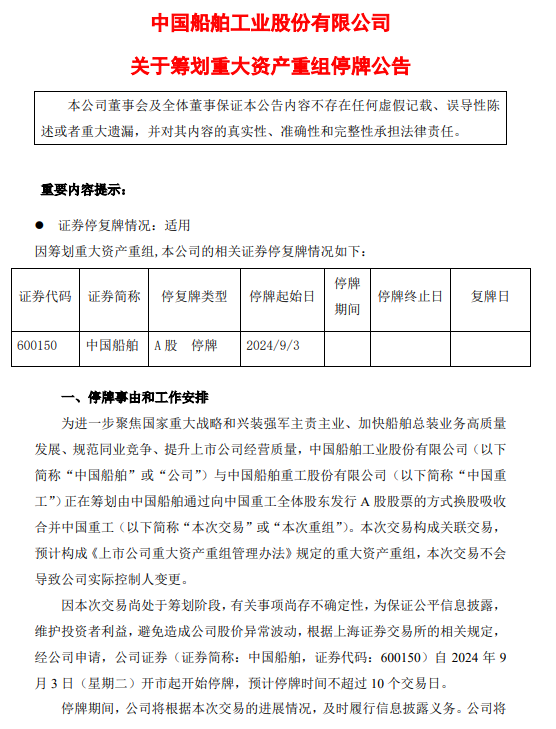

9月2日晚,集团下属两家A股上市公司——中国船舶和均发布公告称,双方正在筹划由中国船舶通过向中国重工全体股东发行A股股票的方式换股吸收合并中国重工。9月3日起两家公司的股票均停牌,预计停牌时间不超过10个交易日。

这也是“南北船”两大集团实现合并五年后,中国船舶集团最大的一次资产整合,标志着中国船舶集团解决船海主业同业竞争迈出了关键一步。

截至9月2日收盘,中国船舶和中国重工的市值分别为1560.88亿元和1135.54亿元,两家超千亿市值的上市公司联合整合,是近十年A股资本市场最大规模的并购交易。

解决船舶总装业务同业竞争问题

中国船舶和中国重工在公告中表示,此举旨在进一步聚焦国家重大战略和兴装强军主责主业、加快船舶总装业务高质量发展、规范同业竞争、提升上市公司经营质量。

船舶总装作为中国船舶集团军民船业务的核心业务,主要由中国船舶、中国重工承担。中国船舶是全球造船龙头企业,全球市占率约11%(以完工载重吨计),也是中国船舶集团下属产能最大、产业链最全、技术实力最强的核心军民船舶上市公司,旗下拥有江南造船、造船、广船国际等国际知名造船企业,设计建造能力全面覆盖世界造船业皇冠上的“三颗明珠”。

中国重工则是国内领先的舰船研发设计制造企业,旗下拥有大连造船、武昌造船、北海造船等国内顶尖造船企业及大连船推、武汉重工等舰船配套企业,主要业务涵盖海洋防务及海洋开发装备、海洋运输装备、深海装备及舰船修理改装、舰船配套及机电装备、战略新兴产业等五大板块。

可见,中国船舶、中国重工在船舶总装领域业务重合度较高,构成同业竞争。而此次重组将解决中国船舶和中国重工之间在总装业务领域的同业竞争问题。

在业内人士看来,此次重组将整合中国船舶、中国重工的优势科研生产资源和供应链资源,加速推进中国船舶集团内部业务整合,进一步强化主营业务的顶层协调,有效减少同业竞争,军船业务将更好协同,民船业务有望形成合力,共拓海外市场,实现产业经营与资本运营融合发展、相互促进,发挥协同效应,实现优势互补。

有望实现“1+1>2”整合效果

本次重组完成后,存续上市公司中国船舶的资产规模、营业收入规模、手持船舶订单数将领跑全球,成为世界第一大旗舰型造船上市公司。

根据半年报,中国船舶今年上半年完工交付民品船舶48艘/403.45万载重吨,较上年同期多交付10艘,吨位数完成年计划的59.87%,同比增长3.20%;修理完工船舶149艘/11.12亿元,金额完成年度计划的54.24%;交付应用产业设备产值7.87亿元;交付海工装备1600吨自升自航式风电安装平台。

截至2024年6月底,中国船舶累计手持民品船舶订单322艘/2362.18万载重吨/1996.39亿元;修船订单98艘/11.61亿元,海工装备合同订单金额16.36亿元,应用产业合同订单金额13.07亿元。

中国重工今年上半年共完工民船26艘、277.3万载重吨(同比下降7.1%)、84.3万修正总吨(同比上涨10.5%);上半年共承接民船订单68艘、1167.1万载重吨、436亿元,分别同比增长83.8%、230.6%、130.2%。

此次中国船舶集团通过市场化手段推动中国船舶、中国重工深化改革,明确整合目标和任务,坚定同向发力、形成合力,提升中国船舶集团海外竞争力以及中国造船国际影响力,有望实现“1+1>2”整合效果。

今年上半年,中国船舶实现营业收入360.17亿元,同比增长17.99%,实现净利润14.12亿元,同比增长155.31%;中国重工实现营业收入221.02亿元,同比增长31.05%;实现归属于母公司净利润5.32亿元,同比增长177.13%。

后续,存续上市公司将凭借强大的科研创新实力、先进的管理水平和精湛的制造工艺、丰富的产品结构和生产线,抓住行业机遇,提升全球行业影响力,持续引领全球船舶工业发展,助力中国船舶集团建成世界一流船舶集团。

央国企上市公司并购重组持续活跃

这是A股近期的又一重大资产重组案例。今年以来,鼓励上市公司并购重组的政策暖风频吹,新“国九条”明确鼓励上市公司综合运用并购重组等方式提高发展质量。证监会发布的《关于加强上市公司监管的意见(试行)》提出,多措并举活跃并购重组市场。

6月19日,证监会主席吴清在2024论坛开幕式上表示:“支持上市公司运用各种资本市场工具增强核心竞争力,特别是要发挥好资本市场并购重组主渠道作用,助力上市公司加强产业横向、纵向整合协同。”

在此背景下,A股并购重组案例层出不穷。统计数据显示,2024年5月以来,沪深交易所上市公司已披露近40单重大资产重组项目。以科创板为例,科创板公司积极借助“科创板八条”,依托产业并购做大做强,推出14单并购重组案例,金额超30亿元,是去年同期的2倍。

证券时报记者注意到,在A股并购重组案例中,央国企上市公司的并购重组持续活跃。8月6日,发行股份购买航空工业成都飞机工业(集团)有限责任公司100%股权的交易事项获证监会注册,交易作价174.39亿元。7月18日晚,也发布公告称,公司拟发行股份及支付现金购买华电江苏能源有限公司等8家公司股权,并募集配套资金。

而发行股份购买中化蓝天100%股权的并购重组则已完成,两者的核心业务领域均为高端氟材料,昊华科技通过并购重组做大做强,携手中化蓝天成为全球氟化工领域的领先企业。此次重组属于中化集团内首单重大资产重组业务,具有一定的市场标杆意义,亦能在央企之间形成示范效应。

责编:李丹

还没有评论,来说两句吧...