裕民银行将成为首家第一大股东为国资的民营银行。

文/每日财报 张恒

作为丰富我国金融业态、搅动市场经济一池春水的重要金融力量,民间资本所参与控股成立的民营银行,在金融市场所行的每一步,一直以来都是业界关注的焦点。

我们知道,随着我国民营经济的蓬勃发展,民营资本体量越来越大,具有体制新、机制活、创新多的优势,但长期以来缺乏有效的投资渠道。而在国家政策鼓励民营资本设立自担风险民营银行的东风下,民营资本有了正规的投资渠道,有助于引导该股力量进入实体经济领域,支持实体经济的发展。同时,民营资本也能够凭借自身优势通过银行机构更加灵活地开展金融创新活动,推动金融产品和服务的多样化发展。

但任何事物的发展都是充满不确定性的,那么,当国资一旦成为第一大股东,民营银行还是那个民营银行吗?

这个答案,或许只有当下完成国资化的裕民银行能够给出些许解题逻辑。

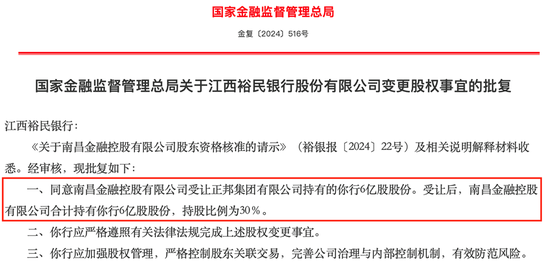

8月12日晚,国家金融监督管理总局正式批复,同意南昌金融控股有限公司(以下简称“南昌金控”)受让正邦集团有限公司(以下简称“正邦集团”)所持有的江西裕民银行6亿股股份,成为该银行新的大股东。受让后,南昌金控合计持有江西裕民银行6亿股股份,持股比例为30%。

此次股权转让后,不仅意味着江西裕民银行的第一大股东迎来重大变更,同时也向市场传递出一个信号,那就是在当前19家民营银行中,裕民银行将成为首家第一大股东为国资的民营银行。

可见,民营银行第一大股东首次出现国资身影,无论是对裕民银行,还是对所有民营银行,乃至是对当下整个金融市场经济而言,显然具有重大的现实和深远意义。

历史金融跌宕发展之路,裕民银行是块“金字招牌”·

裕民银行,不仅是块“老招牌”,在江西更是一块“金字招牌”。

追溯历史,1926年,在北伐军平定江西之后,为顺利解决市场辅币和处理金融善后等诸多金融问题,其开始着手筹建江西裕民银行。结合时代背景,裕民,意为“裕国利民”,承载了当局对恢复和兴旺江西金融市场的期盼之情。

经过两年时间的筹备,江西裕民银行正式于1928年开始营业,代理省金库,成为民国时期江西最具规模和经营时间最长的银行。

历史的车轮滚滚向前,新时代的金融大潮席卷而来。裕民银行,这块金字招牌自然也不会缄默于历史洪流中,而是在2019年实现了重生,于当年5月20日获批筹建,9月27日正式获准开业,是全国第18家民营银行,具有服务“民营企业、民营经济、民生大众”的市场定位。

事实上,当时为拿下这块民营银行牌照,江西省政府方面可谓“尽心竭力、全力以赴”,不仅被写入省政府工作报告,而且彼时分管该事宜的省委常委、常务副省长毛伟明还多次拜会中国银保监会领导,沟通协调、会商推进有关工作。这所做的一切,足以见得江西金融市场对裕民银行品牌的重视程度。

股东方面,刚成立的裕民银行是由正邦集团、博能集团联合江西省内多家民企共同发起设立,股东共计有9家。其中,正邦集团持股30%,为该行第一大股东;博能集团为第二大股东,持股比例为29.5%;其他7家民营企业合计持股为40.5%。

值得一提的是,该行两大股东当时在江西市场实力非常雄厚,影响力也极大,两家企业分别位列2018年江西省民营企业百强中第1位、第5位,展现出的优势可见一斑。

而作为第一大股东,正邦集团是农业产业化国家重点龙头企业,为全国知名养猪大户,有“江西猪王”之称,旗下分别设立了畜牧、植食、食品和金控四大产业,并且拥有一家上市公司。

昔日“猪王”分崩离析,裕民银行陷入业绩困局

如果按照当时的股权结构,客观而言,背靠当地市场强大民营资本的裕民银行,可以过得顺风顺水,与股东们互相成就,一起迎来了高光时刻。

事实上也的确如此,彼时,正邦集团旗下正邦科技成为最耀眼的上市猪企,2020年,其生猪出栏量达到了955.97万头,一跃成为国内仅次于牧原的养猪巨头,市值更是突破了800亿元的大关。那时的正邦,一年之内狂赚57亿元,创始人林印孙则在2020年以320亿元的身家成为江西首富。

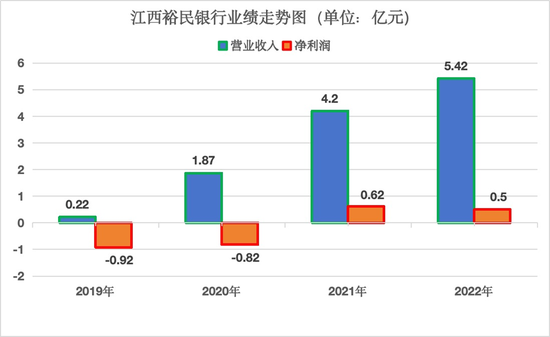

裕民银行也在成立后的第二个年头,于2021年业绩迎来了重要转折点,当年营业收入大幅提升至4.2亿元,净利润由此前年份的亏损转正,为0.62亿元,顺利进入了盈利期。

然而,市场风云突变,一时风光无两的“江西猪王”,在其志得意满之时选择了一条大胆而冒险的道路---举债扩张,却不料遭遇到猪价大跌,2021年正邦科技巨亏188亿,位列A股亏损榜单的第三位,被业内戏称为典型的激进扩张反被噬负面案例。

在如此逼仄现实境遇下,正邦集团也为自己的狂飙突进付出了沉重代价。2022年10月,正邦集团与正邦养殖由于无力清偿债务,经法院裁定进入破产重整程序,这也意味着曾经的“江西第一民企”走向了破产终结章。

2023年,随着“白衣骑士”双胞胎集团牵头17家投资人的及时入局,为正邦科技带来了总计43.4亿元的重整资金,并在年底顺利完成重整。得益于此,正邦科技于2024年6月成功脱离退市风险警示,股票简称也由“*ST正邦”变回“正邦科技”。

“覆巢之下,安有完卵”,从财报来看,裕民银行同样在2022年开始陷入了困境。

财报数据显示,截至2022年末,裕民银行资产总额为176.73亿元,同比仅增长1.65%,排至国内19家民营银行垫底位置。

备受市场关注的存贷规模方面,我们知道,自2021年之后,受互联网存贷业务收紧等多重因素影响,近年来民营银行存贷两端规模增速趋于放缓,“增速过百”早已成为历史,裕民银行也不例外。

贷款规模方面,截至2022年末,裕民银行发放贷款和垫款总额为99.13亿元,相较于2021年的113.47亿元同比下降了12.64%。

据悉,裕民银行贷款产品分别面向企业和个人,B端客户贷款主要涵盖“商裕贷”、“惠裕贷”、“速裕贷”三类,主要服务于小微企业和个体工商户,支持其经营发展。而针对C端客户,该行则推出了“金裕贷”、“同裕贷”、“农户贷”、“山茶花开贷”等产品,最高贷款额度20万—50万元不等。

有分析人士指出,裕民银行之所以在贷款端产生严重滑坡,是与自身产品种类相对单一,缺乏针对不同客户群体设计差异化产品,难以满足不同客户的多元化需求的制约因素密不可分。比如,其他不少民营银行线上业务已覆盖存款、理财、贷款、保险等多元化产品,也会针对高净值客户、中小企业或年轻人等不同群体来设计开发特色存款产品。对比来看,裕民银行在产品类别、用户体验上还有待完善。

而相较于贷款端,裕民银行存款端同样不容乐观,下行之势尤为明显。2022年末,该行总计吸收存款仅为117.37亿元,同比下降了8.4%,我们知道,民营银行一度以高出传统商业银行的存款利率吸引客户关注,但在如今利率持续下行的背景下,裕民银行面临的揽储压力可能会持续加大。

再来看业绩方面,2019年-2022年,裕民银行实现营业收入分别为0.22亿元、1.87亿元、4.2亿元、5.42亿元;同期净利润分别为-0.92亿元、-0.82亿元、0.62亿元以及0.5亿元。

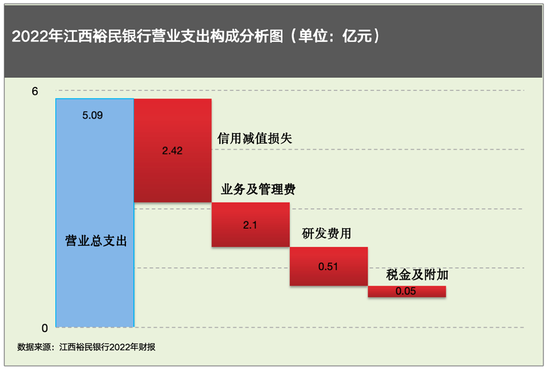

不难发现,该行仅在2021年业绩转折点上稍作停留,到2022年却陷入了“增收不增利”的境地。《每日财报》分析认为,裕民银行净利润之所以大幅缩减,是与其高额营业支出因素有关。

财报数据显示,2022年该行营业支出达到了5.09亿元,同比大幅增长了45.43%,这一数值已经与当年的营收相接近了。而其中占据大头的业务及管理费用、信用减值损失增长显著,分别为2.1亿元、2.42亿元,同比分别增长了5.53%、154.74%。

与此同时,随着业绩的下行,裕民银行资产质量压力也有所上升。截至2022年末,该行的不良贷款率由上年末的0.54%上升至1.24%,增长了0.7个百分点;拨备覆盖率从上年末的542.95%大幅降至331.64%,下降高达211.31个百分点,这也意味着该行为应对潜在的不良贷款损失而计提的准备金减少,风控能力面临挑战。

或是由于经营状况不佳、不良率水平提升较快,亦或是相关财务指标与会计师事务所尚未达成一致,自2022年报公布后至今,裕民银行便再没有向外界披露过2023年年报了,该行也是19家民营银行中唯一一家未披露2023年经营业绩数据的银行。

不过,据此前正邦科技发布的公告,截至2023年9月末,江西裕民银行2023年前三季度实现营业收入2.54亿元,但却处于亏损状态,净利润为-2.42亿元。与之前业绩对比,不难看出,该亏损数值已达到历年来最高,可想而知江西裕民银行扭亏为盈的压力有多么大了。

喜迎国资大股东入场,后续想象力几何?

复盘完了江西裕民银行跌宕发展历程,我们再将眼光聚焦在此次国资接盘方南昌金控身上。

公开资料显示,南昌金控成立于2018年,由南昌产业投资100%控股,注册资本金40亿元,下辖担保融资租赁、供应链金融、资管、民融登、转贷、保理等10家子公司,涵盖产业投资、融资服务、资产管理三大功能板。

再向上进行股权穿透,南昌产业投资由南昌市人民政府和江西省行政事业资产集团有限公司分别持股91.037%和8.963%。可见,其实控人为南昌市人民政府,主体评级为AA+,是南昌市级以产业投资为主业的国有资本运营主体,主要承担市级工业国企改制及产业投资工作。

而根据南昌产业投资业务规划路径,在产业金融方面,已经建立了以南昌金控为专业管理平台,涵盖担保、供应链金融、保理等功能相对齐全的“1+7”产业金融服务体系,支持南昌市实体经济健康发展。

从金融市场经济视角观察出发,国资大股东介入,无疑是在江西裕民银行困境中的一次关键“援助”。民营银行之所以冠以“民营”之名,核心在于其大股东通常具有的民营属性,而当前国资的入场,不仅打破了原有的“民营”界限,更标志着此次国资大股东的出手,将是民营银行行业发展历程中的一个重要转折点,国资介入对行业现状具有深远影响和变革性意义。

对此,上海金融与发展实验室主任曾刚表示道:“此次裕民银行调整股东是正常的市场化行为,目前市场竞争日趋激烈,相较于具有资金成本优势的大银行,部分民营银行在发展中面临的瓶颈愈发明显。在中央防风险的背景下,部分机构优化股权结构,主要是为了提升可持续发展能力。引入更有实力的股东,这是正常的市场化选择。”

作为中国金融改革历程中的一个关键篇章,民营银行在过去的十年里取得了显著的发展成就,充分扮演了金融体系中的“补充力量”以及银行业内的“活力激发者”角色,不仅在国内赢得了广泛认可,也在国际舞台上获得了一定的赞誉。

那么,随着首次国资入场接盘,接下来江西裕民银行会如何发展?而作为特殊银行牌照的民营银行,在经历过此次样本案例后,未来还会发生新的变化吗?《每日财报》将持续关注。

还没有评论,来说两句吧...