炒股就看,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:天利

近日,北京华昊中天生物医药股份有限公司(简称“华昊中天”)向港交所递交申请材料,拟于港交所主板IPO上市,建银国际、国际为联席保荐人。此前,公司曾于2022年7月冲刺科创板,2023年5月撤回IPO后转向了港股,并于2024年1月首次向港交所递交申请材料,此次为公司第二次递表港交所。

招股书显示,华昊中天成立于2022年,是一家以合成生物学技术为驱动的生物医药公司。核心产品优替德隆注射液于2021年获得国家药监局批准上市,用于治疗复发或转移性晚期乳腺癌。截至目前,优替德隆注射液是全球唯一通过合成生物学技术开发并获批上市的化疗创新药,也是近十几年来全球唯一获批准的具有新型分子结构的微管抑制剂类药物。然而,在对招股书等相关资料进行梳理后发现,公司目前仍存在诸多隐忧。

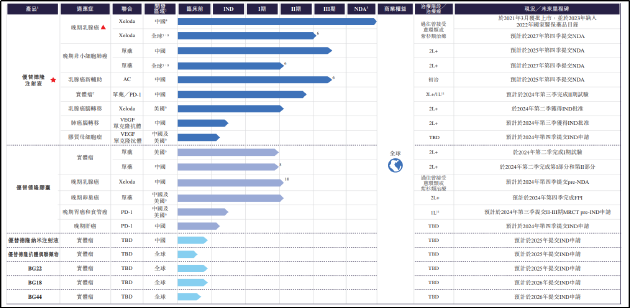

目前,优替德隆注射液为华昊中天唯一一款上市销售的产品,于2021年3月取得NMPA颁发的药品注册证书。获批适应症为“联合卡培他滨,适用于既往接受过至少一种化疗方案的复发或转移性乳腺癌患者,既往的化疗方案应包含一种蒽环类或紫杉类药物”,产品种类及获批适应症均较为单一。除核心产品优替德隆注射液晚期复发或转移性乳腺癌适应症外,公司其他适应症扩展或产品均处于研发阶段。

从业绩表现来看 ,2021年-2023年以及2024年前5月,公司营业收入分别为7106.4万元、3282万元、6663.5万元及2856.4万元,全部来自于优替德隆注射液。同期公司归母净利润分别为-2.78亿元、-1.61亿元、-1.9亿元、-0.57亿元。其中,2024年1-5月,华昊中天实现收入较2023年同期的2704.7万元微增仅百万元。

营收、利润在各期内波动较大的原因在于,产品刚刚上市时经销商拿货较多,导致当期基数较大,但终端销售情况并不理想,2022年仍在消化2021年的库存。据科创板二轮问询函显示,优替隆德注射液2021年3月获批上市,当年销售7106.40万元,截至2022年6月末实现5758.65万元终端销售。2022年1-6月,优替隆德注射液共实现销售收入为1849.38万元,实现终端销售1346.89万元,终端销售中的1185.61万元系消化2021年度经销商期末库存。

2023年3月1日,华昊中天唯一商业化的产品优替德隆注射液正式纳入国家医保药品目录并执行谈判价,价格下降超过60%,谈判价有效期至2024年12月31日。受降价影响,公司毛利率持续下降,2021年至2023年毛利率分别为94.24%、72.8%、70.3%。

纳入医保后,优替德隆注射液销量显著提升,2023年达到90021瓶,相比2022年的18483瓶增长387.05%,驱动公司营收回暖,但在高昂的期间费用下,公司距离扭亏仍有不短的距离。2022年和2023年,华昊中天销售及分销开支分别为0.98亿元、0.95亿元;研发开支分别达到0.83亿元、1.27亿元;行政开支分别为0.52亿元、0.44亿元,仅销售开支一项就已远超过公司当期的收入水平。

从产品角度看,优替德隆具有与紫杉醇相似的作用机制,且促进微管蛋白聚合的能力更强,具有更低的交叉耐药风险。但作为新型微管抑制剂类抗肿瘤药物,临床医生、患者、产业从业者认识和接受优替德隆注射液并优先在前线化疗方案中使用,尚需时间积累和临床治疗效果的支持。

而上市时间较早的成熟微管类抑制剂及其他同治疗定位的传统成熟化疗药物,如紫杉类、蒽环类药物,在包括乳腺癌在内的多个疾病治疗领域内的标准用药地位已经过多年临床应用验证。同时,优替德隆注射液使用前需要预处理,且连续5天的用药方法或导致患者依从度较差。结合胶囊等不同剂型以及适应症研发进度来看,优替德隆注射液距离快速放量仍需较长时间催化。

然而,留给华昊中天的时间窗口期正在不断缩短。如下图所示,部分优替德隆注射液相关发明专利即将到期。公司也在招股说明书中表示,“仿制药或生物类似药生产商可能会在法庭上或向专利局质疑我们专利的范围、有效性或可执行性,所以我们未必能够成功执行或捍卫知识产权,并因此可能无法独家开发或推出相关候选药物,从而对该候选药物的任何潜在销售造成重大不利影响。”

从募投项目来看,华昊中天IPO资金将主要用于药物研发、学术推广、产能扩建及补充流动资金等。然而,从财务数据来看,公司本身并不缺钱。截至2024年前五个月,公司流动比率、速动比率分别为10.2倍、9.6倍,资本负债比率仅0.3%。

产能方面,招股书显示,公司第一期生产设施的现有产能每年可生产50万瓶优替德隆注射液。2022年、2023年及2024年前5月其第一期生产设施的利用率分别为5.5%、39.4%及零,且分别有20975瓶、107608瓶及88745瓶优替德隆注射液入库。

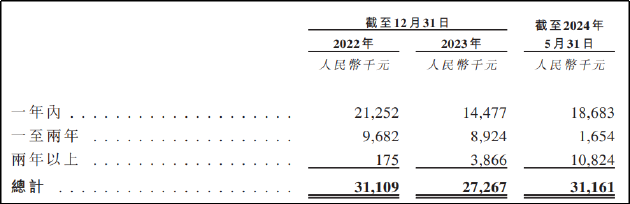

截至2024年5月31日,未售出或未分配用于研发活动的库存量为约80000瓶。此外,从存货的账龄结构看,公司两年以上存货占比显著增多。产能利用率走低,存货积压明显,在此背景下公司仍募资扩产,其合理性有待考虑。

还没有评论,来说两句吧...