每经记者 张静 张文瑜 西安 每经编辑 贺娟娟

曾有“陕西民爆第一股”之称的红旗民爆再曝被收购事宜。

日前,(002226)公告称,拟与陕西红旗民爆集团股份有限公司(简称:红旗民爆)大股东等方签订股权转让协议,收购红旗民爆控股权。

值得注意的是,去年另一家上市公司(002917)亦曾公告称,拟收购红旗民爆控股权,收购股权份额与江南化工拟收购份额一致,不过,因双方谈判分歧,仅不到半月金奥博便宣布终止收购。

《每日经济新闻》注意到,红旗民爆作为陕西头部的民爆企业,其涉足资本市场之路颇为坎坷,在两次上市公司收购案之前,红旗民爆曾冲刺A股临门折戟,此后又转战新三板,登陆没几年后,则又从新三板摘牌。

8月6日,江南化工公告称,拟与红旗民爆股东宝鸡市国有资产监督管理委员会(简称:宝鸡市国资委)及宝鸡市工业发展集团有限公司(简称:宝鸡工发集团)分别签署附生效条件的《关于陕西红旗民爆集团股份有限公司之股份转让协议》。江南化工拟以现金方式收购宝鸡市国资委及宝鸡工发集团合计持有的红旗民爆35.9721%股份。

本次交易完成后,红旗民爆将成为江南化工控股子公司。

而这并非红旗民爆首次“卖身”。

早在2023年4月,国内民爆智能装备行业龙头金奥博曾筹划购买红旗民爆的控股权。

彼时双方认为,此次交易符合公司成为科研生产爆破服务一体化大型集团的发展规划,将进一步加强公司智能装备技术优势和生产领域资源的深度融合,充分发挥协同效应,实现产业链的有效延伸,有利于提高公司的产业整合能力和综合盈利能力。

但不到半月,该收购事项就以失败告终。

2023年4月19日晚间,金奥博公告,因未能就相关交易条件达成一致意见,公司终止取得红旗民爆控制权的重大资产重组事项,公司股票4月20日复牌。

金奥博亦在公告中直言,鉴于本次重大资产重组事项涉及的交易对方数量较多、各方需求差异较大,未能就相关交易条件达成一致意见,继续推进预计难以实现本次重大资产重组的目的。经公司与各方友好协商和认真研究,决定终止筹划本次重大资产重组事项。

再往前看,2019年,红旗民爆曾筹划重大资产重组,计划收购北方民爆83.76%股权,北方民爆主要从事民用爆炸物品的研发、生产和销售,并提供爆破服务,与红旗民爆业务重合度较高,如若收购成功,无疑会给红旗民爆的业绩带来可观的提升。

然而,现实往往不如人意,由于交易各方在条款上始终未能达成一致,红旗民爆这次主动出击仍以失败告终。

做出业绩承诺

江南化工是一家集民爆业务及新能源业务“双核驱动”的公司。

在民爆业务领域,江南化工主要从事工业炸药、工业雷管、工业索类等民用爆炸物品的研发、生产、销售,以及为客户提供工程施工服务等,是国内民爆产品品种最齐全的民爆企业之一,整体产能及规模位居国内民爆上市公司前列。

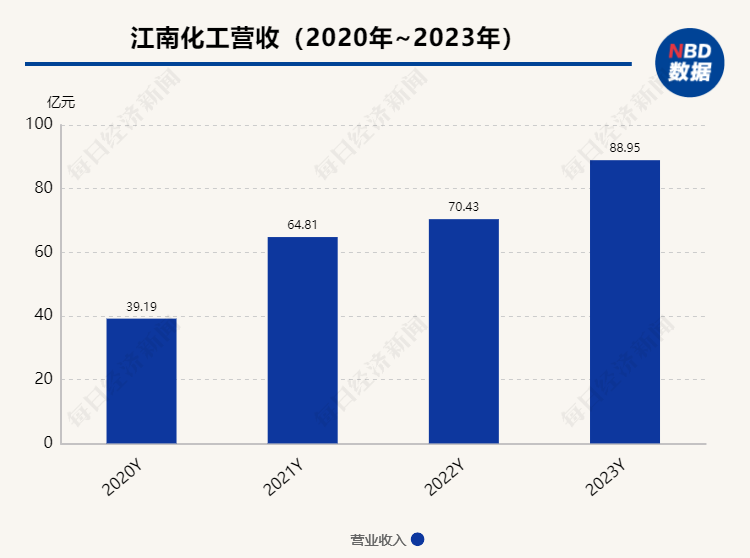

近年来,江南化工的主业盈利能力不断提升。2020年至2023年,江南化工营业收入分别为39.19亿元、64.81亿元、70.43亿元、88.95亿元,对应年份的扣非净利润分别为4.04亿元、5.42亿元、7.17亿元、7.92亿元,实力还算强劲。

此次收购标的红旗民爆则是一家拥有民爆产品科研、生产、销售和爆破服务完整产业链的国有控股民爆企业集团,工业炸药生产许可能力11.4万吨/年,其中包装炸药产能5.6万吨,混装炸药产能5.8万吨。

一旦收购完成,红旗民爆将纳入江南化工合并报表范围,有利于江南化工后续对民爆产业进行进一步市场整合和区域统筹管理,有利于不断提升江南化工民爆业务在陕西及西北区域市场的竞争能力,成为西北民爆市场的主要供应商,也将进一步构建对中亚市场的辐射能力。

江南化工表示,本次交易完成后,公司工业炸药生产能力将进一步提高,总资产、净资产都将有所提升,有利于降低经营风险,增强抵御风险的能力。公司生产炸药许可产能规模将得到进一步提升,增加公司工业炸药产能约11.4 万吨/年。

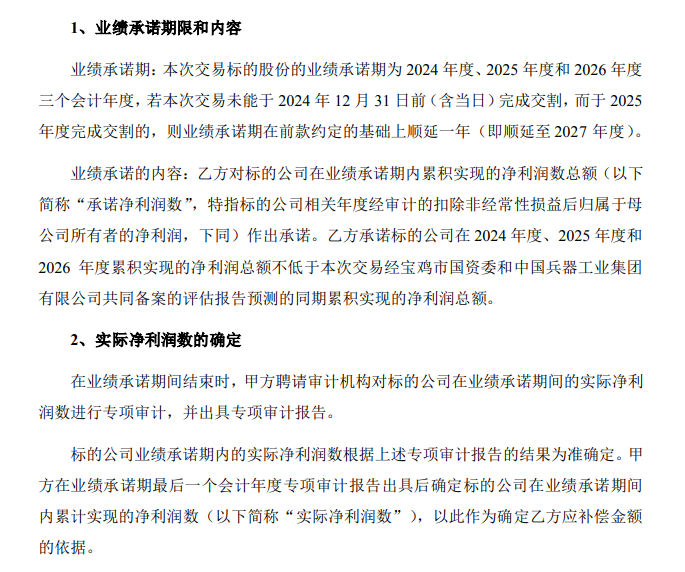

就在股份转让协议签署同日,江南化工与宝鸡市国资委及宝鸡工发集团签署附生效条件的《业绩承诺补偿协议》。宝鸡市国资委及宝鸡工发集团承诺标的公司在 2024年度、2025年度和2026年度累积实现的净利润总额不低于本次交易经宝鸡市国资委和中国兵器工业集团有限公司共同备案的评估报告预测的同期累积实现的净利润总额。

在业绩承诺期届满后,如标的资产期末减值额>宝鸡市国资委及宝鸡工发集团支付的应补偿金额,则宝鸡市国资委及宝鸡工发集团应按照协议约定另行对公司进行现金补偿。

目前,交易双方已就本次签署的股份转让协议及业绩承诺补偿协议系各方就收购事宜达成的一致意向,具体交易金额及业绩补偿金额尚待进一步协商、推进和落实。

就收购事宜,《每日经济新闻》记者亦致电江南化工董秘办,但截至发稿,电话无人接听。

两次传出“卖身”上市公司消息,加之此前IPO折戟及新三板退市,红旗民爆涉足资本市场之路实属坎坷。

红旗民爆是国内最早从事工业炸药生产的企业之一,1999年改制为陕西红旗民爆有限责任公司,2011年公司提交招股书谋划A股上市,从招股书来看,公司资产还算优质,业绩在工业和民爆赛道也是可圈可点。

公开资料显示,红旗民爆拥有两个具有一级资质工程爆破公司,一个省级技术研发中心,一个投资管理公司,一个民爆器材流通公司,一个金属复合材料公司,一个国际贸易投资公司和一个海外炸药生产经营公司,拥有民爆产品科研、生产、销售和爆破服务完整产业链。

而当时,红旗民爆的前三大股东分别为宝鸡市国资委、上海复星产业投资有限公司及陕西省技术进步投资有限公司,分别持有红旗民爆32.32%、22.82%、17.07%的股权。

股东背景有地方国资背景,亦有知名机构投资进场,彼时被市场称为“民爆第一股”,备受关注和看好。

然而,因公司与大客户榆林正泰职工存在利害关系,在独立性方面存在缺陷,最终IPO临门折戟。据悉,榆林正泰系国有控股企业,彼时为红旗民爆第一大客户,IPO报告期内销售占比分别为56.27%、48%、51.4%和54.5%。而榆林正泰有19名职工为红旗民爆股东,合计持有公司1.73%的股份。

或许是不甘心,红旗民爆主板折戟后,并未放弃IPO,于2015年8月转战新三板,并在9月1日正式在新三板挂牌。

挂牌新三板的红旗民爆,解决了在冲刺IPO的独立性和合规性问题,股东结构上大股东宝鸡市国资委收购了榆林正泰19名职工所持的红旗民爆股权,同时复星投资退出,将股权转给了恒益投资、携盛商贸。

不过,新三板之旅亦不长久,据红旗民爆公告,鉴于目前公司的业务情形以及所处行业的发展状况及长远的发展战略规划,同时提高公司的资源整合能力、决策效率、降低运营成本等,2020年9月30日起,红旗民爆终止新三板股票挂牌。

此后,红旗民爆在市场层面再无大的消息传出,直到2023年4月,上市公司金奥博发布重大资产重组公告,称将筹划发行股份及/或支付现金等方式购买红旗民爆的控股权,即35.9721%的股份。

但这次被上市公司收购,因双方就收购事宜存在分歧,短短一周便终止。

最新的消息是,有一家上市公司公告,拟以现金方式收购宝鸡市国资委及宝鸡工发集团合计持有的红旗民爆35.9721%股份。若成功,红旗民爆将成为江南化工的控股子公司。

记者注意到,江南化工曾整合多家民爆企业,似乎对入主红旗民爆颇有信心,不过目前,收购具体金额和方案尚未公布,最终在资本市场颇为坎坷的红旗民爆是否能够被上市公司收购,尚需后续进程披露。

对于红旗民爆在资本市场的曲折和坎坷,记者亦致电红旗民爆方了解情况,对方工作人员表示“不需要”。

还没有评论,来说两句吧...