来源:

摘要

本周一全球资本市场暴跌,“1987年黑色星期一”再现。日股领跌全球,一度触发熔断机制,年初以来涨幅基本回吐,亚太股指几乎“无一幸免”。

我们认为:

1.海外剧烈震荡,过去一段时间存在Carry trade unwind(套息交易平仓),但更主要的是去杠杆的结果。

2.由于日美利差收窄,推动日元上升,所以未来carry trade unwind还会继续,也就是说有变卖美元资产,回流日本的压力。

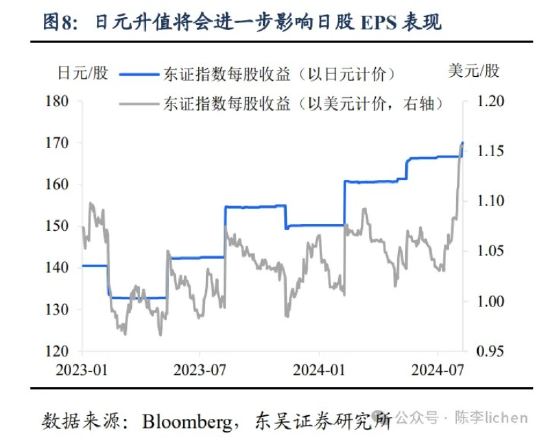

3.Carry trade unwind一方面造成了短期美债利率不下降,另一方面造成了以日元计价的日股EPS不增长,影响日本股市表现。

4.日本股市表现受压制,可能会使得一部分全球的亚太资金阶段性选择中国资产。

5.如果这些全球的亚太资金选择中国资产的话,大概率会选择长期增长潜力的行业,而非高估值的传统行业。

6.如果行业有资金净流入的话,那么会进一步推动A股市场风格发生变化。

风险提示:1)经济复苏不及预期;2)美联储降降息节奏不及预期;3)地缘政治“黑天鹅”事件影响外资流动。

正文一、 海外剧烈震荡,是去杠杆的结果

一是围绕着英伟达的去杠杆。今年英伟达迅速跃升为“3万亿美元俱乐部”成员。成为大量机构的重仓对象,如众多家族办公司所言“如果只买一只股票,那就是英伟达”。这也导致市场存有巨大规模的英伟达衍生品。英伟达股价从高位回落的过程中,必然伴随着大量的衍生品平仓。从某种意义上说,这是一个去杠杆的过程。

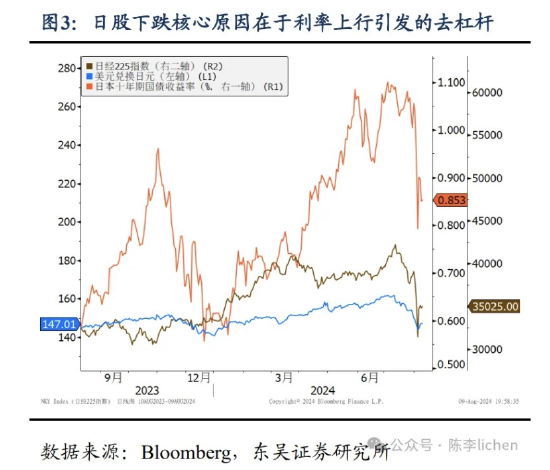

二是围绕着日本股票市场的去杠杆。我们认为日股的剧烈波动不是日元升值的结果,而是日本利率上涨的结果。实际上,包括巴菲特在内的外国投资者投资日股时,主流的操作方式是借入日元买日股。2个月前,日本十年期国债收益率突破1%,创近10年高点,日本央行宣布加息15bp后,十年期国债利率继续上行至1.07%。这就导致原来借日元买日股的投资者选择卖出日股,同时也触发了大量的量化交易策略,造成市场剧烈波动。

三是假如过去市场的波动只用carry trade平仓交易解释,有两个现象没办法解释:

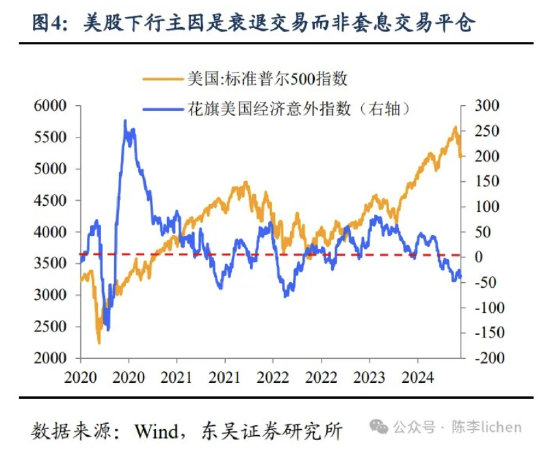

1)Carry trade平仓的典型操作是卖掉美元资产还日元,然而当前美股的下跌更多是出于衰退交易,我们没有看到carry trade unwind导致的美股非正常下跌。也就是说,当前美股并没有体现出平仓交易的崩盘式下跌。市场担心美国就业市场数据触发萨姆法则,进而引发了美国经济衰退的恐慌情绪,这点从VIX指数的大幅波动也能看出。

2)Carry trade平仓的最大主体应该是短期美债,但当前并没有看到一年期、两年期美债遭受大规模抛售。

套息交易平仓更多的涉及美元资产与日元的交易,无法解释日股的大幅度下降,甚至单日内消化掉了近一年内涨幅。所以,我们认为过去一段时间有Carry trade平仓交易,但不是最近市场巨幅震荡的主因。

二、日美利差收窄,未来还会有Carry Trade Unwind

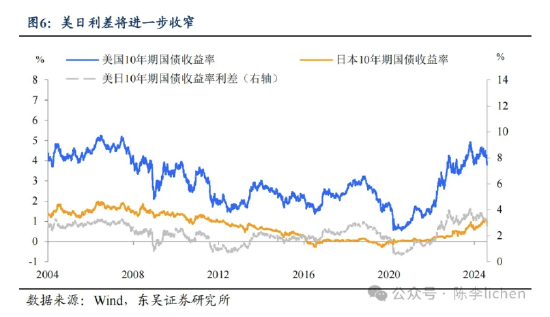

Carry trade unwind在过去已经发生,未来,我们认为还会继续,主要的理由是日元升值。考虑到美联储在下半年将开启降息,而日央行加息,日美利差将会收窄。美日利差收窄的趋势意味着日元将进一步升值,在日元升值过程中,日本金融机构会不断抛售美元资产,回流日本。

三、 如果套息交易平仓继续,有什么潜在影响?

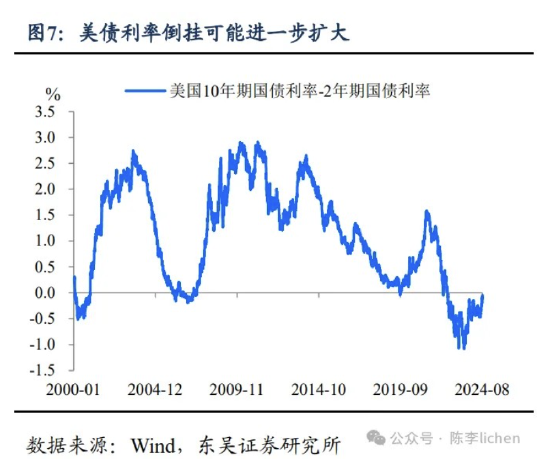

一,短端美债利率水平可能会居高不下,衰退逻辑进一步被加强。套利交易者借低息日元购买高息资产,1年期和2年期的美债是最主要的投资目标。如果套利交易反向操作继续,短端美债将成为主要抛售对象,这会导致短端美债利率居高不下,甚至上升,从而加剧利率倒挂。

二,日股上涨受阻。日本上市公司的主要利润来自海外,日元升值会稀释日企盈利,以日元计价的利润增速会被磨平,EPS增速很可能为0,日股表现也会受到干扰。

四、如果日股上涨受阻,对中国股市意味着什么?

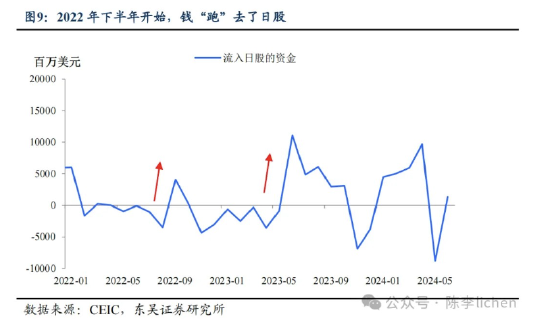

如果日股短期上涨受阻,一部分全球的亚太资金可能会阶段性切入中国资产。

从资金行为本身来看,部分全球的亚太资金只能配置亚太,除了日本市场之外,亚太没有其他市场有足够的资金容量,所以“再平衡”出现的情况,这部分资金还会阶段性选择中国市场。

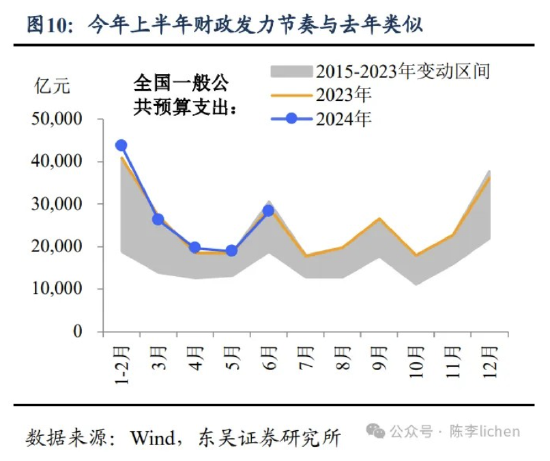

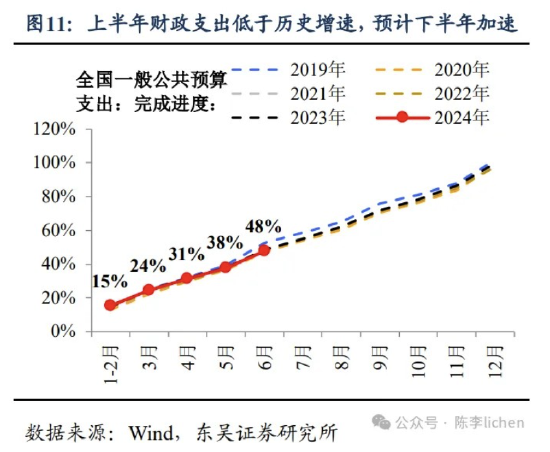

从经济基本面来看,下半年中国名义GDP环比有望向上,也会成为外资阶段性流入的理由。我们认为名义GDP有望环比回升,主要是基于下半年财政支出很可能环比增加。类比2023年财政发力节奏,相比上半年,下半年发力更为明显。今年上半年财政发力也低于历史同期,所以下半年的财政支出将会提速。此背景下,这有助于名义GDP的改善。

如果日股行情退潮,且国内名义GDP有环比增加,那么我们认为海外资金会阶段流入中国资产。

五、如果外资阶段性回流中国,买什么?

行业选择上,还会偏好20年以来的“旧爱”:1)最具有全球竞争力的新能源、汽车;2)无可替代的一般消费,比如食品饮料中的白酒;3)全球最大中产阶级支持的科技互联网。

六、如果外资阶段性切入中国资产,行业风格如何演绎?

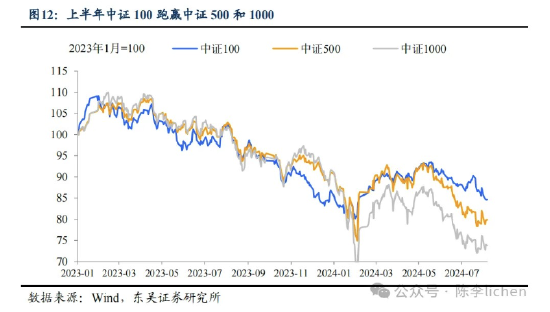

如果外资阶段性流入中国,上半年的极致大盘风格会不会收敛?价值股不一定能够继续跑赢成长股,也不一定能继续跑赢中证500指数。过去两年,中证100指数相对于的累计涨幅已经超过了120%,这种极端风格的表现非常明显。下半年,这种极端演绎或会收敛,中证500和中证1000可能不再跑输中证100。

风险提示:1)经济复苏不及预期:经济复苏不及预期可能会加剧市场不确定性;2)美联储下降息节奏不及预期:或对A股资金面造成负面影响;3)地缘政治“黑天鹅”事件:影响外资流动。

还没有评论,来说两句吧...